< 연도별 3월 ICT 수출액(억불) >

1. 주요 품목별 수출 동향

반도체

시스템 반도체 수출 호조세 지속 중에서 메모리 반도체 감소 전환으로 전년 동월대비 2.7% 감소한 88.7억불 수출 기록

◦ (메모리 반도체:56.6억불, △13.5%) 수요(스마트폰, PC 등) 둔화로 인해 감소 전환

◦ (시스템 반도체:26.6억불, 32.9%↑) 파운드리 및 팹리스 수요 확대 등으로 4개월 연속 증가세 기록

자료 : Dramexchange, 2020. 3, 현물가격 기준 / 단위: 달러

디스플레이 패널

디스플레이 패널은 중국發 공급 과잉으로 인한 LCD 패널 생산량 조정 등으로 전년 동월대비 4.4% 감소한 16.4억불 수출 기록

- OLED는 수요 확대(스마트폰 등)으로 12.6% 증가한 7.7억불, 부분품은 12.2% 증가한 3.3억불 기록

단가는 LCD TV용 패널은 상승, 모니터 및 노트북용은 안정세

(지역별) 최대 수출국인 중국(홍콩포함, 8.7억불, △11.5%), 멕시코(0.2억불, △37.0%)등은 감소, 베트남(6.3억불, 16.0%↑)은 증가

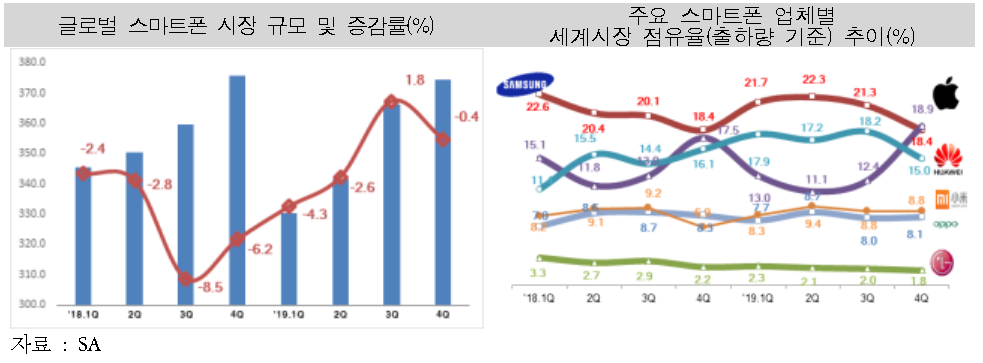

휴대폰(부분품 포함)

완제품, 부분품 동반 상승으로 전년 동월대비 11.3% 증가한 10.2억불 기록

◦ (품목별) 완제품(4.8억불, 20.8%↑)은 프리미엄 스마트폰 출시(갤Z플립, 갤20 등) 효과 등으로 11개월만에 증가세 전환

- 휴대폰부분품(5.3억불, 3.8%↑)은 우리 기업 해외 생산 수요 확대 및 고사양 부품 수요 증가 등으로 2개월 연속 증가세

* 주요 생산 거점별 부분품 수출 : 중국(홍콩포함, 2.1억불, 36.6%↑), 베트남(2.4억불, 12.6%↑), 인도(0.04억불, 4.0%↑)

(지역별) 베트남(2.4억불, 13.2%↑), 중국(홍콩포함, 2.4억불, 40.2%↑), EU(0.4억불, 66.6%↑)는 증가, 미국(3.6억불, △0.7%)은 감소

컴퓨터 및 주변기기

보조기억장치 수출 호조세 지속 등으로 전년 동월대비 77.6% 증가한 12.3억불 기록

◦ 컴퓨터(1.5억불, △19.2%)는 부품 수요 정체 등으로 감소세 지속

* 세계 SSD시장 성장률 전망(IDC, %) : (’19) △11.3 → (’20) 26.5 → (’21) 13.2

* 세계 태블릿PC 성장률 전망(IDC, %) : (’18) △10.7 → (’19) △2.0 → (’20) △10.8→ (’21) △2.0

◦ 주변기기(10.8억불, 113.0%↑)는 SSD(8.5억불, 176.9%↑)를 중심으로 한 보조기억장치의 증가 등으로 6개월 연속 증가

(지역별) 중국(홍콩포함, 4.7억불, 66.8%↑), 미국(3.5억불, 126.9%↑)등 증가

2. 주요 국가별 수출 동향

중국(홍콩 포함) : 76.3억불 수출, 전년 동월대비 5.6% 감소

최대 수출국인 중국은 반도체(53.7억불, △8.8%), 디스플레이(8.7억불, △11.5%)는 감소, 컴퓨터 및 주변기기(4.7억불, 66.8%↑)는 증가

◦ 對 중국 수출 비중은 47.7%를 기록

* 對 중국 월별 수출 비중(%) : (’19.11월) 49.9 → (12월) 50.0→ (’20.1월) 44.7 → (2월) 45.1 → (3월) 47.7

베트남 : 24.5억불 수출, 전년 동월대비 7.9% 증가

반도체(11.2억불, 6.0%↑), 디스플레이(6.3억불, 16.0%↑), 휴대폰(2.4억불, 13.2%↑) 등 수출 호조세로 3개월 연속 증가세

미국 : 19.8억불 수출, 전년 동월대비 16.8% 증가

반도체(7.0억불, 7.6%↑), 컴퓨터 및 주변기기(3.5억불, 126.9%↑)를 중심으로 수출 확대되며, 3개월 연속 증가세

EU : 9.4억불 수출, 전년 동월대비 1.2% 감소

반도체(2.4억불, 6.8%↑), 휴대폰(0.4억불, 66.6%↑)은 증가하였지만, 2차전지(2.2억불, △12.5%) 등은 감소

일본 : 4.1억불 수출, 전년 동월대비 18.9% 증가

컴퓨터 및 주변기기(1.1억불, 223.6%↑), 2차전지(0.3억불, 17.9%↑)를 중심으로 2개월 연속 증가세

3. 수입 및 수지 동향

3월 ICT 수입은 전년 동월(91.9억불)대비 2.7% 증가한 94.4억불 기록

◦ (품목별) 반도체(41.6억불, 4.1%↑), 컴퓨터 및 주변기기(11.3억불, 10.4%↑), 휴대폰(8.2억불, 4.6%↑)은 증가, 디스플레이(3.6억불, △9.8%)는 감소

◦ (지역별) 대만(10.9억불, 10.9%↑), 일본(10.1억불, 14.9%↑), 베트남(9.1억불, 2.0%↑) 은 증가, 중국(홍콩포함, 30.0억불, △19.4%), 미국(7.5억불, △2.5%)은 감소

3월 ICT 무역수지는 65.7억불 흑자를 기록

◦ (품목별) 반도체(47.1억불), 디스플레이(12.8억불), 휴대폰(1.9억불) 등 흑자 기조

◦(국가별) 최대 흑자국인 중국(홍콩 포함, 46.3억불), 베트남(15.3억불), 미국(12.3억불), EU(3.6억불)는 흑자 기조를 지속하였고, 對일 적자는 6.0억불을 기록

4. 2020년 3월 ICT산업 수출입 통계(잠정)

(총괄 및 특징)

□‘20년 3월 정보통신기술(이하 ’ICT‘) 수출액은 160.0억불, 수입액은 94.4억불, 수지는 65.7억불 흑자로 잠정 집계

ㅇ ICT 수출은 휴대폰(11.3%↑) 및 컴퓨터 및 주변기기(77.6%↑) 수출 확대 등으로 전년 동월대비 1.1% 증가하며, 2개월 연속 증가

※ ICT 수출 증감률 추이(전년 동월대비, %) :

(’19.11월) △21.8→(12월) △9.5→(’20.1월) △7.2→(2월) 8.2→(3월) 1.1

ㅇ 주요 품목별로는 휴대폰(10.2억불, 11.3%↑)이 프리미엄 스마트폰 출시(갤Z플립, 갤20 등)로 인한 완제품 및 부분품 동시 확대로 2개월 연속 증가

- 반도체(88.7억불, △2.7%)는 시스템 반도체(26.6억불, 32.9%) 수출 호조세 지속, 메모리 반도체(56.6억불, △13.5%)는 감소 전환

- 컴퓨터 및 주변기기(12.3억불, 77.6%↑)는 SSD(8.5억불, 176.9%↑)를 중심으로 증가하며 7개월 연속 증가세

ㅇ 중소기업 ICT 수출(15.6억불, 1.8%↑)은 반도체(2.9억불, △4.2%), 컴퓨터 및 주변기기(1.2억불, △8.7%)는 감소, 전기장비(2.0억불, 16.1%↑)는 증가

ㅇ 지역별로는 ICT 수출국인 중국(홍콩포함, 76.3억불, △5.6%), EU(9.4억불, △1.2%)는 감소, 베트남(24.5억불, 7.9%↑), 미국(19.8억불, 16.8%↑)은 증가

ㅇ ICT 수지는 65.7억불로 흑자 기조 지속

※ 휴대폰 완제품(4.8억불, 20,8%), 카메라 모듈(2.5억불, 97.0%↑), SSD(8.5억불, 176.9%) 수요 확대로 수출 증가에 기여

(수출 현황)

□ 품목별 실적 및 특징

ㅇ (반도체 : 88.7억불, △2.7%) 시스템 반도체(26.6억불, 32.9%↑)는 역대 최고 수출액 기록하였지만, 메모리 수요(스마트폰, PC 등) 둔화 등으로 감소 전환

※ 수출 증감률(%) : (’19.11월)△30.7→(12월)△17.6→(’20.1월)△3.3→(2월)9.3→(3월)△2.7

※ 낸드 플래시(64Gb) 단가($) : (’19.12월)2.35→(’20.1월)2.46→(2월)2.56→(3월)2.61

ㅇ (디스플레이 : 16.4억불, △4.4%) OLED 패널은 수요 확대(스마트폰 등)로 증가하였지만, LCD 패널은 생산량 조절 등으로 감소

※ 수출 증감률(%) : (’19.11월)△25.0 → (12월)△14.4→ (’20.1월)△21.3→ (2월)△14.9→ (3월)△4.4

※OLED 수출 증감률(%) :(’19.11월)△7.9 → (12월)13.7→ (’20.1월)0.4→ (2월)2.6→ (3월)12.6

ㅇ (휴대폰:10.2억불, 11.3%↑) 신규 프리미엄 출시(갤Z플립, 갤S20 등) 효과 등으로 완제품 및 부분품 동시 증가

※ 수출 증감률(%) : (’19.11월) △0.9 →(12월) △2.1 →(’20.1월) △28.0 →(2월) 4.7 →(3월) 11.3

※ 완제품수출 증감률(%) : (’19.11월)△22.8 →(12월) △10.2 →(’20.1월) △52.4 →(2월) △11.0 →(3월) 20.8

ㅇ(컴퓨터 및 주변기기 : 12.3억불, 77.6%↑) SSD(8.5억불, 176.9%↑)를 중심으로 한 주변기기(10.8억불, 113.0%↑) 수출 호조세로 증가세 지속

※ 수출 증감률(%) : (’19.11월)22.4 →(12월) 32.8 →(’20.1월) 42.7 →(2월) 87.8 →(3월) 77.6

※ SSD 수출 증감률(%) : (’19.11월)67.5 →(12월) 94.0 →(’20.1월) 133.8 →(2월) 171.7 →(3월) 175.0

□ 지역별 실적 및 특징

ㅇ(중국(홍콩포함) : 76.3억불, △5.6%) 컴퓨터 및 주변기기(4.7억불, 66.8%↑)는 증가, 반도체(53.7억불, △8.8%), 디스플레이(8.7억불, △11.5%)는 감소

※對 중국 수출액(억불) :

(’19.11월)71.4 →(12월)72.0 →(’20.1월) 60.0 →(2월) 61.9 →(3월) 76.3

ㅇ(베트남 : 24.5억불, 7.9%↑) 반도체(11.2억불, 6.0%↑), 디스플레이(6.3억불, 16.0%↑), 휴대폰(2.4억불, 13.2%↑)등 수출 호조로 3개월 연속 증가

※對 베트남 수출액(억불):

(’19.11월)21.0 →(12월)20.4 →(’20.1월)24.8 →(2월)23.3 →(3월)24.5

ㅇ(미국 : 19.8억불, 16.8%↑) 반도체(7.0억불, 7.6%↑), 컴퓨터 및 주변기기(3.5억불, 126.9%↑)를 중심으로 증가

ㅇ(EU : 9.4억불, △1.2%)반도체(2.4억불, 6.8%↑), 휴대폰(0.4억불, 66.6%↑)은 증가하였지만, 2차전지(2.2억불, △12.5%)는 감소

ㅇ(일본 : 4.1억불, 18.9%↑)컴퓨터 및 주변기기(1.1억불, 223.6%↑), 2차전지(0.3억불, 17.9%↑)를 중심으로 2개월 연속 증가

□ 중소 및 중견기업 ICT 수출 현황

ㅇ(중소·중견기업 : 38.1억불, 8.2%↑) 컴퓨터 및 주변기기(1.4억불, △13.4%)는 감소, 2차전지 등 전기장비(3.3억불, 7.7%↑), 반도체(15.9억불, 21.6↑%)는 증가

※수출 증감률(%) : (’19.11월)△5.9 →(12월)8.2 →(’20.1월)△9.4 →(2월)10.0 →(3월)8.2

ㅇ 중소기업 ICT 수출(15.6억불, 1.8%↑)은 반도체(2.9억불, △4.2%), 컴퓨터 및 주변기기(1.2억불, △8.7%)는 감소, 전기장비(2.0억불, 16.1%↑)는 증가

※수출 증감률(%) : (’19.11월)3.1 →(12월)17.3 →(’20.1월)△11.6 →(2월)11.3 →(3월)1.8

(수입 현황)

□ 품목별 실적 및 특징

ㅇ(반도체 : 41.6억불, 4.1%↑) 시스템 반도체(22.3억불, 30.8%↑)는 증가, 메모리 반도체(13.1억불, △22.8%)는 감소

ㅇ (디스플레이 : 3.6억불, △9.8%) 부분품(1.2억불, 11.5%↑)은 증가, OLED패널(1.3억불, △4.6%), LCD패널(1.2억불, △27.4%)은 감소

ㅇ(컴퓨터 및 주변기기 : 11.3억불, 10.4%↑) 컴퓨터(7.1억불, 9.3%↑) 및 주변기기(4.2억불, 12.5%↑) 동시 증가

ㅇ(휴대폰 : 8.2억불, 4.6%↑) 완제품(2.9억불, 71.6%↑)을 중심으로 증가

□ 지역별 실적 및 특징

ㅇ(중국(홍콩포함) : 30.0억불, △19.4%)반도체(8.0억불, △48.7%), 디스플레이(1.1억불, △19.1%)를 중심으로 감소

ㅇ(일본 : 10.1억불, 14.9%↑) 반도체(5.1억불, 27.3%↑)를 중심으로 증가

ㅇ(베트남 : 9.1억불, 2.0%↑) 컴퓨터 및 주변기기(0.9억불, 78.1%↑), 반도체(0.4억불, 96.2%↑)를 중심으로 증가

ㅇ(미국 : 7.5억불, △2.5%) 컴퓨터 및 주변기기(0.4억불, △29.5%)를 중심으로 감소

(수지 현황)

□ ICT 수지는 65.7억불로 흑자를 기록

ㅇ중국(홍콩포함, 46.3억불)·베트남(15.3억불)·미국(12.3억불)·EU(3.6억불) 등 주요국에 대해 흑자 기조 지속

출처:과학기술정보통신부